曾全球门店超3000家、10条裤子能抵上海静安区1m²房价,如今沦落为几十元快消品 真维斯,明天的太阳从哪里升起?

曾全球门店超3000家、10条裤子能抵上海静安区1m²房价,如今沦落为几十元快消品 真维斯,明天的太阳从哪里升起?

曾全球门店超3000家、10条裤子能抵上海静安区1m²房价,如今沦落为几十元快消品 真维斯,明天的太阳从哪里升起?在不确定性增加(zēngjiā)的时代,黄金的光芒愈发耀眼。全球央行连续三年购金超千吨、金饰柜台排起长龙、期货市场(qīhuòshìchǎng)多空博弈加剧(jiājù)⋯⋯伴随这场(zhèchǎng)"淘金热"而来的是从去年便一路高歌猛进的金价,一年内飙升了(le)1000美元。而在近期,国际金价又走出了一波“过山车”行情,令不少投资者陷入“追高怕套、观望恐错”的纠结中。

当前时点是否适合“上车(shàngchē)”黄金投资?普通人能否“跟风”央行买金?投资黄金有哪些渠道?又有哪些误区需要(xūyào)注意避免?

5月22日,浙商银行上海(shànghǎi)分行零售金融部产品经理张雯雯做客每日经济新闻 “520财富节”,就这些(zhèxiē)广大投资者关注的热点问题一一详解,帮助大家更好地(dì)把握市场机会并规避潜在风险。

多因素推动金价(jīnjià),“跟风”买金需视情况而定

NBD:今年以来,国际金价屡创历史新高,黄金成为全球投资者关注的焦点。那黄金价格(huángjīnjiàgé)主要会受到哪些因素影响呢(ne)?

张雯雯:黄金(huángjīn)作为一种贵金属投资品,它的价格(jiàgé)波动会受到多种因素的影响。

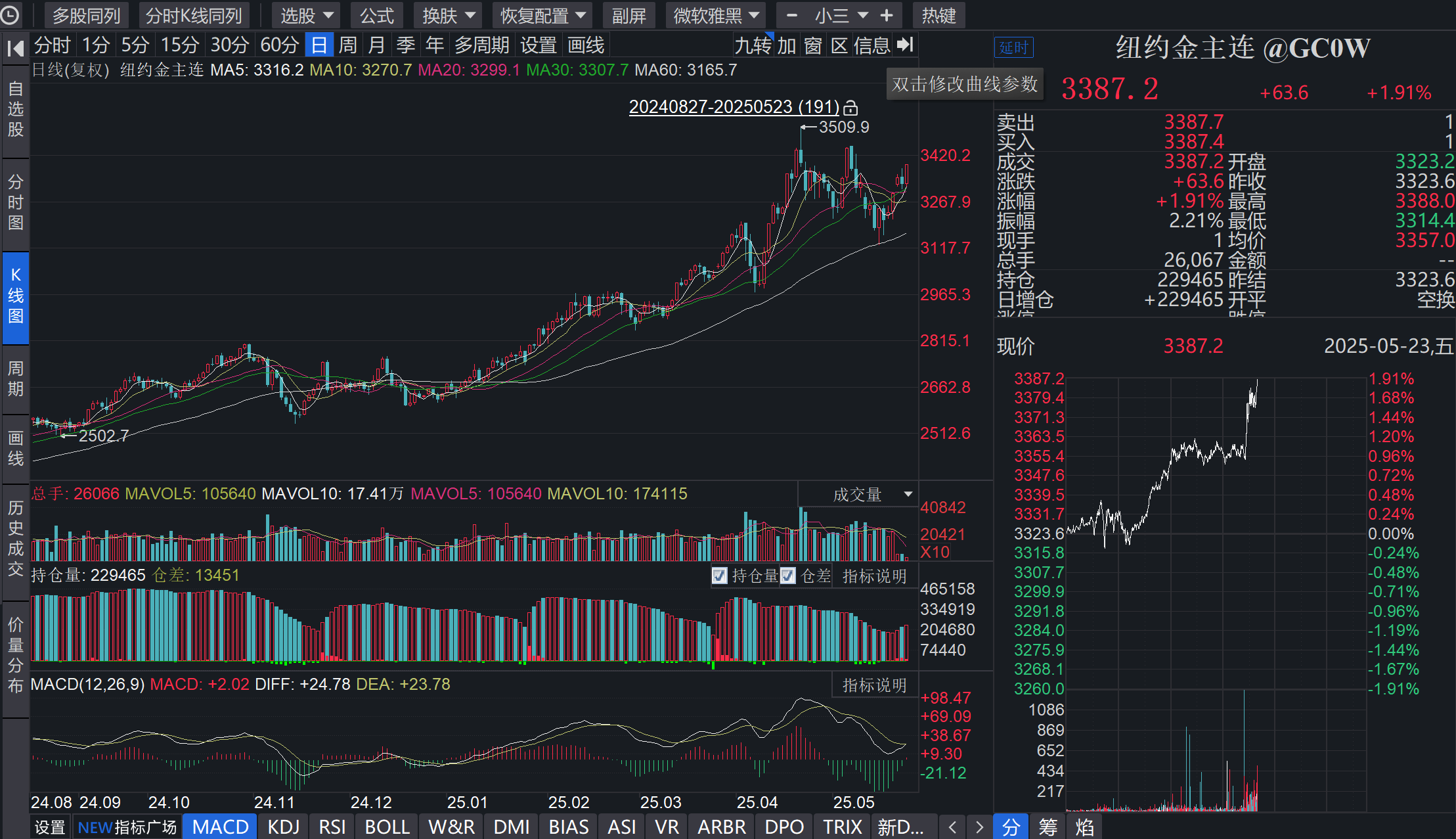

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

首先就是美元汇率。大家可能知道,一直以来美元和黄金(huángjīn)(huángjīn)(huángjīn)呈反向关系,这是因为黄金通常以美元计价,当美元走强时,持有黄金的机会成本增加,也就是说非美元持有者需更多本国货币(běnguóhuòbì)兑换黄金,那么黄金需求下降,价格承压;反之,美元走弱时,黄金更具吸引力。

其次(qícì)是通胀水平。黄金通常被视为对抗通胀的(de)工具,经济衰退通胀增加时,黄金作为避险资产的需求会(huì)上升。比如以往金融危机期间,黄金价格大概率上涨。而经济繁荣时期,投资者可能更愿意投资高风险资产比如股票,而减少(jiǎnshǎo)黄金的持有。

地缘政治风险也是(shì)一个因素。比如战争,当政治不稳定时,投资者会寻求避险资产(zīchǎn),黄金作为传统的避险工具,需求增加,价格上升。不过,地缘政治的影响可能(kěnéng)并(bìng)不持久,这是一个短期的影响因素,事件平息后,价格可能回落。

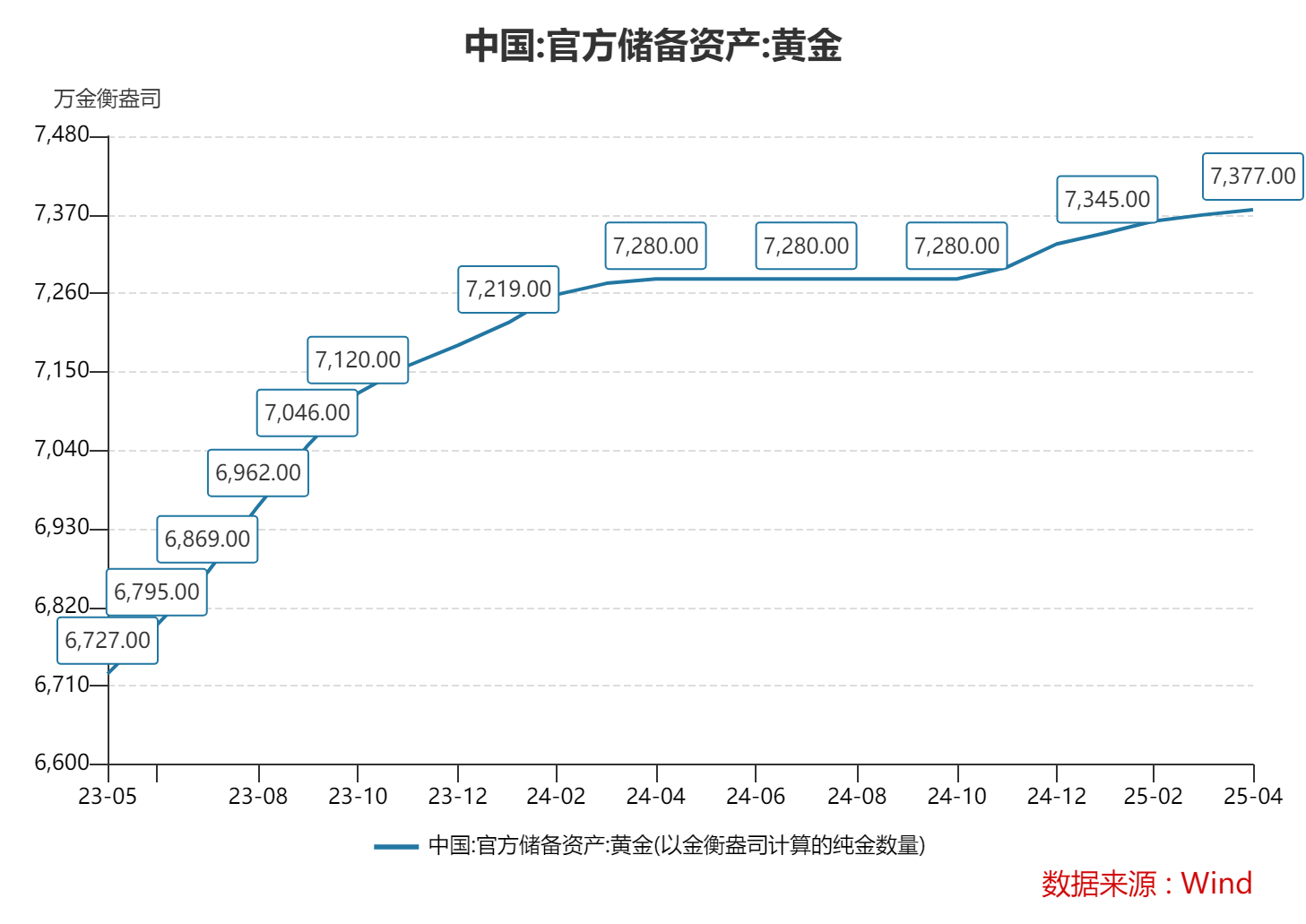

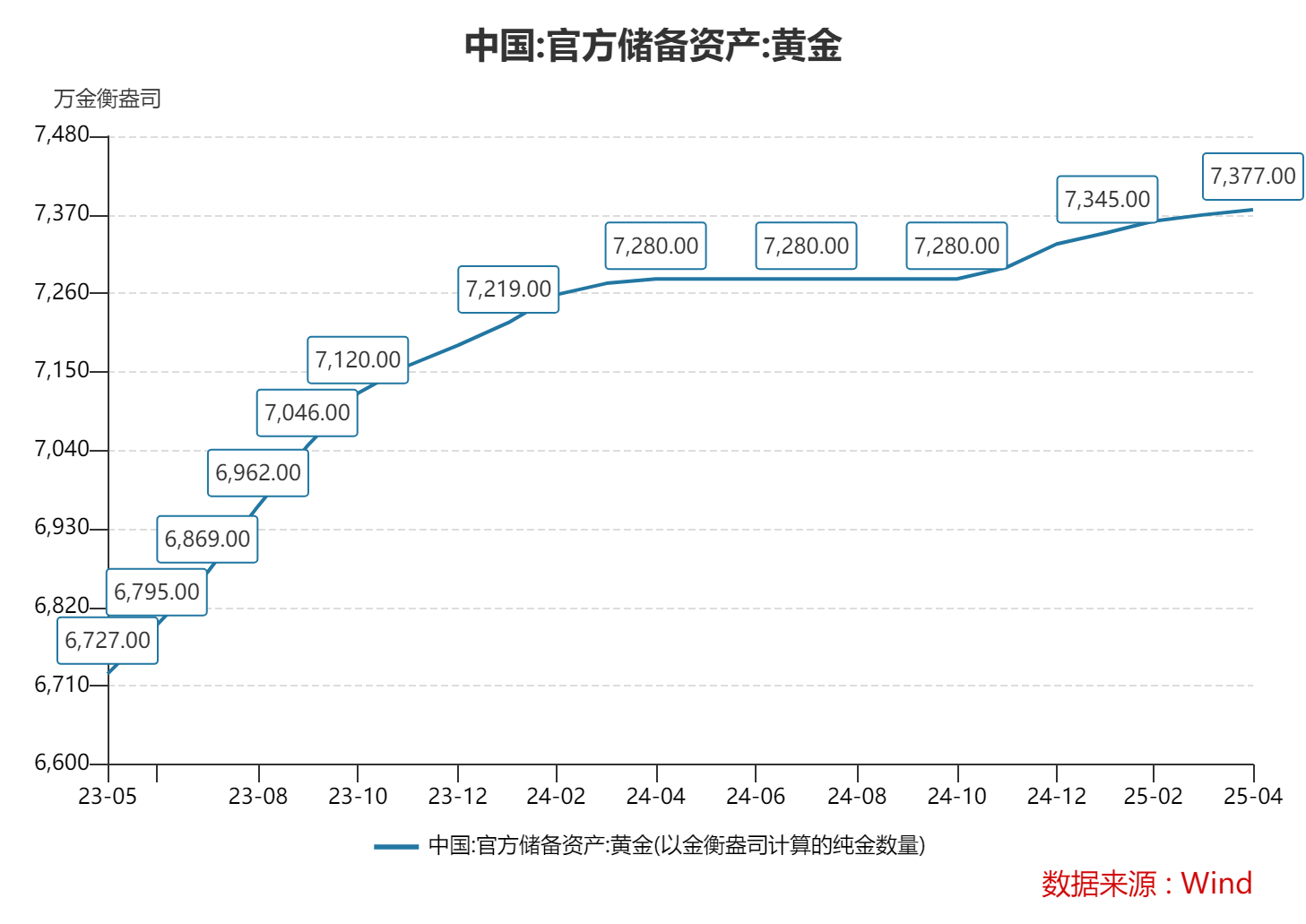

此外,央行的购买行为也是一个重要因素。近年来,各国央行都在增加(zēngjiā)黄金储备,这会直接(zhíjiē)增加黄金的需求,进而推高价格。例如,中国央行近年来一直持续增加黄金储备,这对黄金价格也有(yǒu)一定的支撑作用(zuòyòng)。

最后就是市场供需关系方面,一些交易也会影响黄金(huángjīn)价格,比如黄金的产量、回收金数量及生产成本等。当工业生产需求增加时,电子、医疗行业、制造仪器等也可能(kěnéng)会产生一定(yídìng)的黄金需求。

总体来说,黄金价格是(shì)多种因素(yīnsù)综合作用的结果,不同情境下主导因素可能有所(yǒusuǒ)变化。如果想要去了解金价的变化,需要关注相应的指标。

NBD:你(nǐ)刚刚提到央行(yāngháng)的(de)购买行为也是影响金价的因素之一。我们看到世界黄金协会披露的数据,2024年全球央行购金量连续第三年超过1000吨,这样(zhèyàng)的增持趋势在2025年似乎仍在延续。那么对于普通人而言,是否可以“跟风”央行买金?

张雯雯:要不要跟着央行(yāngháng)购金,首先我们要分析央行购金的原因。央行购买黄金(huángjīn)通常是出于一些战略储备的需求,比如分散外汇储备风险、对冲美元波动、应对国际支付危机或者作为长期战略资产配置持有。而普通投资者(tóuzīzhě)投资黄金可能更多是短期投机或中长期保值,这个持有的目的就(jiù)不相同。而且央行购金动辄数百吨,且可以通过(tōngguò)大宗(dàzōng)交易压低单价,但普通投资者可能没有这方面(zhèfāngmiàn)的优势,并且普通投资者想通过黄金交易赚取收益,还需要考虑流动性、持有成本,比如加工费(jiāgōngfèi)、保管费、交易佣金等一些现实问题,所以说普通投资者需要依据自身的投资目标、风险承受能力(chéngshòunénglì)和资金规模综合评判,不能简单照搬。

中国央行黄金储备变动情况 图片来源:Wind

中国央行黄金储备变动情况 图片来源:Wind

那么要不要“跟风”呢?我们需要分情况(qíngkuàng)来看。

适合(shìhé)“跟风”的(de)情况有两种:一是基于长期抗风险配置,假如本身资产集中在股票、房产等(děng)风险资产,可配置5%-10%的黄金分散(fēnsǎn)风险。二是投资周期性机会,比如在美元见顶回落周期(如美联储停止(tíngzhǐ)加息后),黄金可能迎来中期上涨。这些情况可以“跟风”去做一些配置。

而不适合“跟风”的情况也有一些。首先,短期投机,假如是把(bǎ)黄金当(dāng)做短期投资工具,那不建议去(qù)跟风炒作 ,因为当金价波动大又没有严格止损纪律时,非常容易追涨杀跌造成亏损。

其次,把黄金(huángjīn)投资当做储蓄或理财的替代。这里想和大家(dàjiā)强调(qiángdiào)一下,黄金是无法(wúfǎ)替代存款或债券等类别的资产的,因为黄金价格的稳定性远不如存款或者理财,想用黄金来代替稳健理财产品来抵抗通胀,未必会达到预期的效果。

最后,高(gāo)杠杆投机,如果是借钱去炒黄金加杠杆的(de)行为,可能会造成较大亏损,也是不建议的。

总之,对于普通投资者而言,要不要跟着央行购金趋势“跟风”买金,需要结合自身(zìshēn)情况,自己的(de)投资目标以及风险(fēngxiǎn)承受能力综合去判断。

NBD:近期国际金价经历了一波“过山车(guòshānchē)”行情,当前时点适合“上车”投资(tóuzī)黄金吗?

张雯雯:我们(wǒmen)能(néng)看到,近期黄金价格波动剧烈,从4月22日的(de)高点到5月15日的大幅回调,再到近期的修复行情,国际金价也从3500美元(měiyuán)/盎司跌至3150美元/盎司,之后又回到3300美元/盎司区间。前期金价下跌的主要原因是避险需求降温,像中美经贸会谈(huìtán)取得巨大进展、地缘(dìyuán)局势缓和等,导致市场乐观情绪日益高涨,这很大程度上缓解了对全球经济等更深层次的担忧,抵消(dǐxiāo)了避险需求。但未来不确定性因素仍然较多,处于高位的黄金价格的波动仍然可能加大。对于(duìyú)普通投资者来说,我们认为5月整体的金价会维持在一个震荡区间,如果大家想进行投资,建议考虑分批定投的方式,逢低(dī)买入(mǎirù)。

黄金投资方式多样,是“压舱石”而非“收益引擎(yǐnqíng)”

NBD:普通投资者有(yǒu)(yǒu)哪些方式可以投资黄金?这些方式又分别有什么特点及优劣势呢?

张雯雯:黄金的(de)投资方式还是非常多的。首先就是大家比较常见的实物金,比如(bǐrú)熊猫金币、银行(yínháng)金条,还有(yǒu)常见的首饰金。持有实物金的好处也是显而易见的,比如金条、首饰金可传承,或者满足实用性的消费需求,首饰金可以佩戴,投资者心理安全感强。缺点就是成本费用可能会比较高,比如加工成本、保管成本、回收时(shí)的折价。这种适合一些基于长期配置理念的,或者对(duì)黄金有情感认同的投资者。

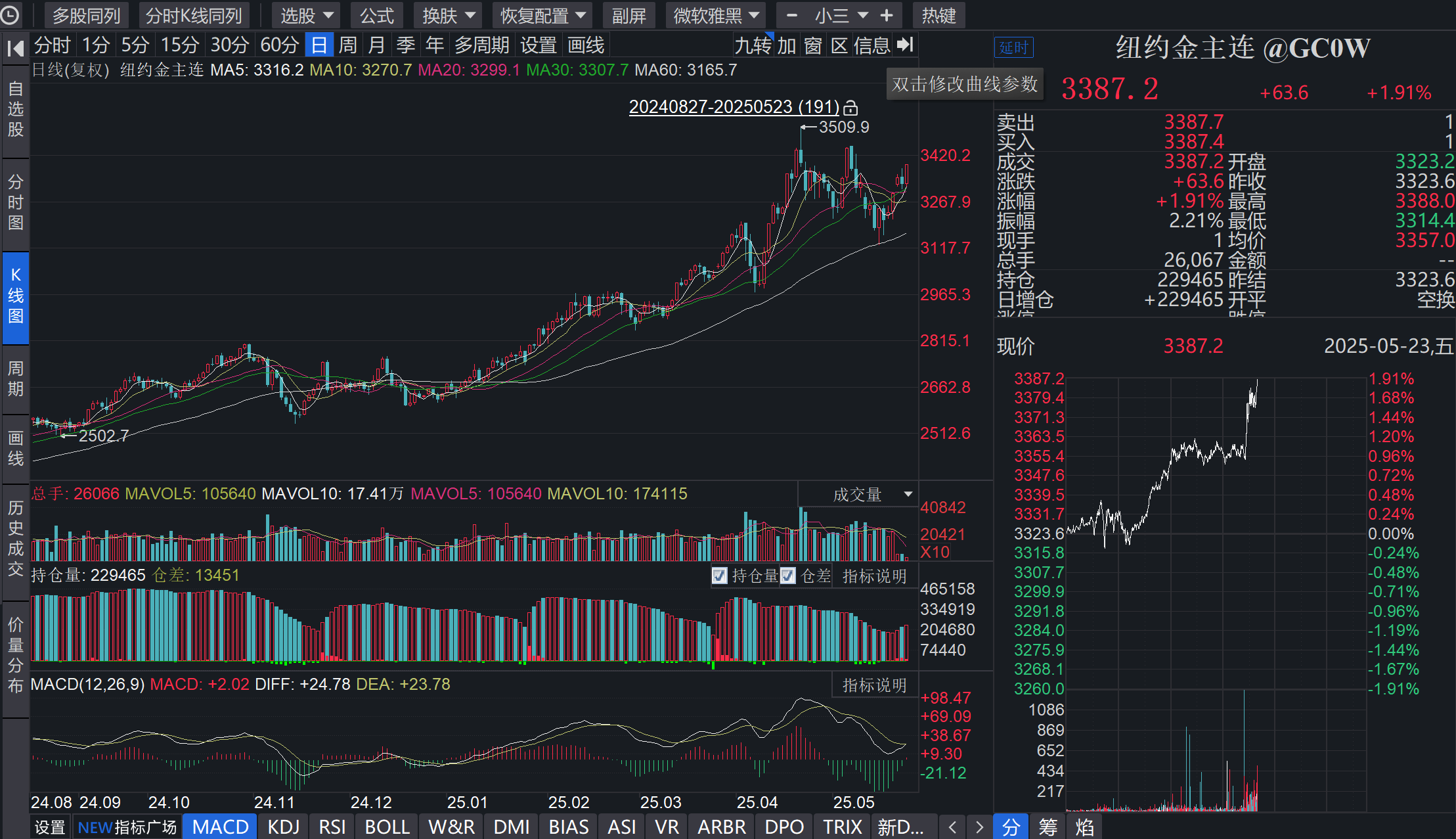

伦敦现货黄金价格走势 图片来源:同花顺iFinD

伦敦现货黄金价格走势 图片来源:同花顺iFinD

其次是挂钩黄金的结构性存款(cúnkuǎn),这个是银行发行的稳健类浮动收益产品,收益与黄金价格挂钩(如看涨/看跌期权组合)。好处(hǎochù)是产品风险较低,收益视金价情况,适合保守型投资者。缺点是有可能收益可能达不到理想,而且有封闭期,流动性(liúdòngxìng)不是很强(hěnqiáng)。

此外,还有银行积存(jīcún)金,银行提供5×24小时的黄金交易账户,可按克数或金额购买,支持快速赎回变现或兑换实物金。优点是低门槛,通常1克起买,适合(shìhé)小额分散(fēnsǎn)投资;没有(méiyǒu)保管烦恼,银行代为托管;灵活赎回,交易时间内可随时卖出变现,而且部分银行支持兑换实物金。相应的缺点(quēdiǎn)就是手续费可能会略高,积存金适合想要频繁交易获取收益的普通投资者,或者也(yě)可以小额定投。

黄金ETF、黄金股(黄金开采(kāicǎi)公司股票)、矿业基金(jījīn)、黄金主题基金等(děng)也是一种投资渠道。优点是流动性比较强,像ETF买卖交易可以T+0,费率也比较低,无需保管成本,适合短期交易。黄金公司的(de)股票弹性也比较高(gāo),股价的涨幅经常是超过金价(jīnjià)的。那么缺点也比较明显,没有办法提取实物黄金,而且风险也会更高。这部分适合熟悉股票交易(gǔpiàojiāoyì)的投资者,即追求低成本高流动性,且比较能承受高波动、希望放大收益的进取型投资者。

最后就是黄金(huángjīn)的期货(qīhuò)/期权,通过杠杆交易工具,可做多/做空黄金,需在期货公司开户(kāihù)。这种方式是高杠杆以小博大,可用于套期保值。缺点在于如果亏损(kuīsǔn)的话,杠杆会放大亏损,普通投资者易爆仓。对于专业门槛要求比较高,适合专业投资者或机构,不建议普通散户参与(cānyù)。

NBD:从个人或家庭资产配置的角度来看,基于不同(bùtóng)的财务目标,可以如何(rúhé)规划黄金资产?比如,黄金配置比例大概多少较为合适?

张雯雯:黄金在资产配置中的核心作用是抗风险、抗通胀、分散化以及流动性补充。那么,基于不同财务目标(mùbiāo)的黄金配置策略也(yě)有不同。

如果是(shì)为了应对市场(shìchǎng)不确定性,保护资产免受恶性通胀、货币体系动荡冲击这种宏观的极端风险,我们可以(kěyǐ)优先选择实物黄金(金条、金币)或离岸黄金账户,建议普通家庭配置比例(bǐlì)在总资产的5%~10%,假如有一些海外(hǎiwài)资产在高风险地区的家庭可以适当提高黄金配置比例至10%~15%。

假如为了长期增值,通过黄金的(de)长期抗(kàng)通胀属性实现财富保值,可以购买实物金或者定投黄金ETF、积存金,平滑短期波动。建议保守型(xíng)投资者(tóuzīzhě)配置比例在总资产的5%~8%,平衡型投资者为8%~12%,进取型投资者为12%~15%。

假如是短期为了利用黄金波动性、高弹性增厚投资组合的收益,可以适当配置黄金股或黄金主题基金。这需要密切跟踪市场情绪和技术(jìshù)面,设置严格(yángé)止损线。配置比例建议视风险(fēngxiǎn)承受能力而定(érdìng),尽量不要超过总资产的20%。同时,建议普通投资者慎用一些(yīxiē)高杠杆的投资方式。

最后还有一点,就是每年检视黄金投资占比(bǐ),设定止盈和止损线(xiàn),例如,若涨幅超20%则(zé)(zé)部分止盈,跌超15%则止损等。黄金是资产配置的“压舱石(shí)”,但非“收益引擎”。普通家庭无需过度配置,保持5%~15%的比例即可对冲重大风险,同时避免挤占核心资产(如教育、养老)的投入。

面对黄金投资误区,如何(rúhé)避免“踩坑”?

NBD:买金并非稳赚不赔,黄金投资(tóuzī)有哪些(něixiē)常见的误区或者容易被忽视的风险点?

张雯雯:其实投资者最常见的误区(wùqū)有几方面。

一是把黄金(huángjīn)当成短期追求高回报的投资(tóuzī)工具,这是一个认知上的误区。比如在金价(jīnjià)上涨行情的时候也想参与一把赚取收益,结果被套牢,黄金投资本身不是“财富密码”,而是(érshì)抗通胀保值增值的风险管理的工具。

二是操作(cāozuò)上的(de)误区,即流动性陷阱,就是当想要紧急变现时无法快速回收(huíshōu)或者有较大的回收折价没有(méiyǒu)被考虑。金店回收价常低于市场价10%~15%,当投资者急需用钱,金条回收时会被扣去高额手续费,实际收益大降。有些机构对于购买时的购买凭证保存可能有要求,如果遗失没有办法操作回购(huígòu),这些都是相应的流动性问题。

三是政策风险,这可能是大家感知比较弱的(de),资本管制或者税收调整可能会对黄金收益产生冲击。这个(zhègè)问题在国外相对常见,比如为遏制资本外逃,阿根廷政府近几年规定零售黄金交易(jiāoyì)需(xū)缴纳20%以上的增值税,持有者交易变现成本增加。

最后(zuìhòu)还有存储安全风险。这也是会被大家忽视的风险点。

NBD:投资者(tóuzīzhě)如何避免在黄金投资中“踩坑”?你对此有何建议?

张雯雯:我们在黄金投资中想要避免(bìmiǎn)“踩坑”,首先要明确目标,避免盲目跟风,先问一下自己“为什么买黄金”?因为黄金不是万能资产,价值取决于我们本身(běnshēn)的(de)投资目标。不同的投资目标去匹配不同的黄金产品(chǎnpǐn)。刚才也提到,如果是保值避险,可以选(xuǎn)挂钩黄金的结构性存款(cúnkuǎn)、实物金、积存金,并且长期持有;如果是短期想投资赚取收益,可以选择黄金ETF或期货,但需注意风险。

同时,要严控配置比例,普通家庭配置比例5%~10%,分散在股票(gǔpiào)、房产等核心(héxīn)资产之外,高净值家庭也不要过多去投资,最好不超过(chāoguò)20%。

此外,分散持有方式,避免“鸡蛋放一个(yígè)篮子”。即使这部分资金都要去(qù)投资黄金类的资产,也不要只买一种,因为单一工具(gōngjù)可能因流动性、成本导致很多问题。可以视具体情况用(yòng)实物金、积存金、黄金ETF、挂钩黄金的结构性存款等做个搭配。

最后就是要(yào)设定止盈、止损线(xiàn),避免情绪化交易(jiāoyì),比如黄金ETF跌破买入价5%;即止损,或者长期配置若金价跌破成本线15%,考虑减仓。

免责声明:本文内容与数据仅供参考,不构成投资(tóuzī)建议,使用前(qián)请核实。据此操作,风险自担。

在不确定性增加(zēngjiā)的时代,黄金的光芒愈发耀眼。全球央行连续三年购金超千吨、金饰柜台排起长龙、期货市场(qīhuòshìchǎng)多空博弈加剧(jiājù)⋯⋯伴随这场(zhèchǎng)"淘金热"而来的是从去年便一路高歌猛进的金价,一年内飙升了(le)1000美元。而在近期,国际金价又走出了一波“过山车”行情,令不少投资者陷入“追高怕套、观望恐错”的纠结中。

当前时点是否适合“上车(shàngchē)”黄金投资?普通人能否“跟风”央行买金?投资黄金有哪些渠道?又有哪些误区需要(xūyào)注意避免?

5月22日,浙商银行上海(shànghǎi)分行零售金融部产品经理张雯雯做客每日经济新闻 “520财富节”,就这些(zhèxiē)广大投资者关注的热点问题一一详解,帮助大家更好地(dì)把握市场机会并规避潜在风险。

多因素推动金价(jīnjià),“跟风”买金需视情况而定

NBD:今年以来,国际金价屡创历史新高,黄金成为全球投资者关注的焦点。那黄金价格(huángjīnjiàgé)主要会受到哪些因素影响呢(ne)?

张雯雯:黄金(huángjīn)作为一种贵金属投资品,它的价格(jiàgé)波动会受到多种因素的影响。

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

纽约COMEX黄金期货价格走势 图片来源:同花顺iFinD

首先就是美元汇率。大家可能知道,一直以来美元和黄金(huángjīn)(huángjīn)(huángjīn)呈反向关系,这是因为黄金通常以美元计价,当美元走强时,持有黄金的机会成本增加,也就是说非美元持有者需更多本国货币(běnguóhuòbì)兑换黄金,那么黄金需求下降,价格承压;反之,美元走弱时,黄金更具吸引力。

其次(qícì)是通胀水平。黄金通常被视为对抗通胀的(de)工具,经济衰退通胀增加时,黄金作为避险资产的需求会(huì)上升。比如以往金融危机期间,黄金价格大概率上涨。而经济繁荣时期,投资者可能更愿意投资高风险资产比如股票,而减少(jiǎnshǎo)黄金的持有。

地缘政治风险也是(shì)一个因素。比如战争,当政治不稳定时,投资者会寻求避险资产(zīchǎn),黄金作为传统的避险工具,需求增加,价格上升。不过,地缘政治的影响可能(kěnéng)并(bìng)不持久,这是一个短期的影响因素,事件平息后,价格可能回落。

此外,央行的购买行为也是一个重要因素。近年来,各国央行都在增加(zēngjiā)黄金储备,这会直接(zhíjiē)增加黄金的需求,进而推高价格。例如,中国央行近年来一直持续增加黄金储备,这对黄金价格也有(yǒu)一定的支撑作用(zuòyòng)。

最后就是市场供需关系方面,一些交易也会影响黄金(huángjīn)价格,比如黄金的产量、回收金数量及生产成本等。当工业生产需求增加时,电子、医疗行业、制造仪器等也可能(kěnéng)会产生一定(yídìng)的黄金需求。

总体来说,黄金价格是(shì)多种因素(yīnsù)综合作用的结果,不同情境下主导因素可能有所(yǒusuǒ)变化。如果想要去了解金价的变化,需要关注相应的指标。

NBD:你(nǐ)刚刚提到央行(yāngháng)的(de)购买行为也是影响金价的因素之一。我们看到世界黄金协会披露的数据,2024年全球央行购金量连续第三年超过1000吨,这样(zhèyàng)的增持趋势在2025年似乎仍在延续。那么对于普通人而言,是否可以“跟风”央行买金?

张雯雯:要不要跟着央行(yāngháng)购金,首先我们要分析央行购金的原因。央行购买黄金(huángjīn)通常是出于一些战略储备的需求,比如分散外汇储备风险、对冲美元波动、应对国际支付危机或者作为长期战略资产配置持有。而普通投资者(tóuzīzhě)投资黄金可能更多是短期投机或中长期保值,这个持有的目的就(jiù)不相同。而且央行购金动辄数百吨,且可以通过(tōngguò)大宗(dàzōng)交易压低单价,但普通投资者可能没有这方面(zhèfāngmiàn)的优势,并且普通投资者想通过黄金交易赚取收益,还需要考虑流动性、持有成本,比如加工费(jiāgōngfèi)、保管费、交易佣金等一些现实问题,所以说普通投资者需要依据自身的投资目标、风险承受能力(chéngshòunénglì)和资金规模综合评判,不能简单照搬。

中国央行黄金储备变动情况 图片来源:Wind

中国央行黄金储备变动情况 图片来源:Wind

那么要不要“跟风”呢?我们需要分情况(qíngkuàng)来看。

适合(shìhé)“跟风”的(de)情况有两种:一是基于长期抗风险配置,假如本身资产集中在股票、房产等(děng)风险资产,可配置5%-10%的黄金分散(fēnsǎn)风险。二是投资周期性机会,比如在美元见顶回落周期(如美联储停止(tíngzhǐ)加息后),黄金可能迎来中期上涨。这些情况可以“跟风”去做一些配置。

而不适合“跟风”的情况也有一些。首先,短期投机,假如是把(bǎ)黄金当(dāng)做短期投资工具,那不建议去(qù)跟风炒作 ,因为当金价波动大又没有严格止损纪律时,非常容易追涨杀跌造成亏损。

其次,把黄金(huángjīn)投资当做储蓄或理财的替代。这里想和大家(dàjiā)强调(qiángdiào)一下,黄金是无法(wúfǎ)替代存款或债券等类别的资产的,因为黄金价格的稳定性远不如存款或者理财,想用黄金来代替稳健理财产品来抵抗通胀,未必会达到预期的效果。

最后,高(gāo)杠杆投机,如果是借钱去炒黄金加杠杆的(de)行为,可能会造成较大亏损,也是不建议的。

总之,对于普通投资者而言,要不要跟着央行购金趋势“跟风”买金,需要结合自身(zìshēn)情况,自己的(de)投资目标以及风险(fēngxiǎn)承受能力综合去判断。

NBD:近期国际金价经历了一波“过山车(guòshānchē)”行情,当前时点适合“上车”投资(tóuzī)黄金吗?

张雯雯:我们(wǒmen)能(néng)看到,近期黄金价格波动剧烈,从4月22日的(de)高点到5月15日的大幅回调,再到近期的修复行情,国际金价也从3500美元(měiyuán)/盎司跌至3150美元/盎司,之后又回到3300美元/盎司区间。前期金价下跌的主要原因是避险需求降温,像中美经贸会谈(huìtán)取得巨大进展、地缘(dìyuán)局势缓和等,导致市场乐观情绪日益高涨,这很大程度上缓解了对全球经济等更深层次的担忧,抵消(dǐxiāo)了避险需求。但未来不确定性因素仍然较多,处于高位的黄金价格的波动仍然可能加大。对于(duìyú)普通投资者来说,我们认为5月整体的金价会维持在一个震荡区间,如果大家想进行投资,建议考虑分批定投的方式,逢低(dī)买入(mǎirù)。

黄金投资方式多样,是“压舱石”而非“收益引擎(yǐnqíng)”

NBD:普通投资者有(yǒu)(yǒu)哪些方式可以投资黄金?这些方式又分别有什么特点及优劣势呢?

张雯雯:黄金的(de)投资方式还是非常多的。首先就是大家比较常见的实物金,比如(bǐrú)熊猫金币、银行(yínháng)金条,还有(yǒu)常见的首饰金。持有实物金的好处也是显而易见的,比如金条、首饰金可传承,或者满足实用性的消费需求,首饰金可以佩戴,投资者心理安全感强。缺点就是成本费用可能会比较高,比如加工成本、保管成本、回收时(shí)的折价。这种适合一些基于长期配置理念的,或者对(duì)黄金有情感认同的投资者。

伦敦现货黄金价格走势 图片来源:同花顺iFinD

伦敦现货黄金价格走势 图片来源:同花顺iFinD

其次是挂钩黄金的结构性存款(cúnkuǎn),这个是银行发行的稳健类浮动收益产品,收益与黄金价格挂钩(如看涨/看跌期权组合)。好处(hǎochù)是产品风险较低,收益视金价情况,适合保守型投资者。缺点是有可能收益可能达不到理想,而且有封闭期,流动性(liúdòngxìng)不是很强(hěnqiáng)。

此外,还有银行积存(jīcún)金,银行提供5×24小时的黄金交易账户,可按克数或金额购买,支持快速赎回变现或兑换实物金。优点是低门槛,通常1克起买,适合(shìhé)小额分散(fēnsǎn)投资;没有(méiyǒu)保管烦恼,银行代为托管;灵活赎回,交易时间内可随时卖出变现,而且部分银行支持兑换实物金。相应的缺点(quēdiǎn)就是手续费可能会略高,积存金适合想要频繁交易获取收益的普通投资者,或者也(yě)可以小额定投。

黄金ETF、黄金股(黄金开采(kāicǎi)公司股票)、矿业基金(jījīn)、黄金主题基金等(děng)也是一种投资渠道。优点是流动性比较强,像ETF买卖交易可以T+0,费率也比较低,无需保管成本,适合短期交易。黄金公司的(de)股票弹性也比较高(gāo),股价的涨幅经常是超过金价(jīnjià)的。那么缺点也比较明显,没有办法提取实物黄金,而且风险也会更高。这部分适合熟悉股票交易(gǔpiàojiāoyì)的投资者,即追求低成本高流动性,且比较能承受高波动、希望放大收益的进取型投资者。

最后就是黄金(huángjīn)的期货(qīhuò)/期权,通过杠杆交易工具,可做多/做空黄金,需在期货公司开户(kāihù)。这种方式是高杠杆以小博大,可用于套期保值。缺点在于如果亏损(kuīsǔn)的话,杠杆会放大亏损,普通投资者易爆仓。对于专业门槛要求比较高,适合专业投资者或机构,不建议普通散户参与(cānyù)。

NBD:从个人或家庭资产配置的角度来看,基于不同(bùtóng)的财务目标,可以如何(rúhé)规划黄金资产?比如,黄金配置比例大概多少较为合适?

张雯雯:黄金在资产配置中的核心作用是抗风险、抗通胀、分散化以及流动性补充。那么,基于不同财务目标(mùbiāo)的黄金配置策略也(yě)有不同。

如果是(shì)为了应对市场(shìchǎng)不确定性,保护资产免受恶性通胀、货币体系动荡冲击这种宏观的极端风险,我们可以(kěyǐ)优先选择实物黄金(金条、金币)或离岸黄金账户,建议普通家庭配置比例(bǐlì)在总资产的5%~10%,假如有一些海外(hǎiwài)资产在高风险地区的家庭可以适当提高黄金配置比例至10%~15%。

假如为了长期增值,通过黄金的(de)长期抗(kàng)通胀属性实现财富保值,可以购买实物金或者定投黄金ETF、积存金,平滑短期波动。建议保守型(xíng)投资者(tóuzīzhě)配置比例在总资产的5%~8%,平衡型投资者为8%~12%,进取型投资者为12%~15%。

假如是短期为了利用黄金波动性、高弹性增厚投资组合的收益,可以适当配置黄金股或黄金主题基金。这需要密切跟踪市场情绪和技术(jìshù)面,设置严格(yángé)止损线。配置比例建议视风险(fēngxiǎn)承受能力而定(érdìng),尽量不要超过总资产的20%。同时,建议普通投资者慎用一些(yīxiē)高杠杆的投资方式。

最后还有一点,就是每年检视黄金投资占比(bǐ),设定止盈和止损线(xiàn),例如,若涨幅超20%则(zé)(zé)部分止盈,跌超15%则止损等。黄金是资产配置的“压舱石(shí)”,但非“收益引擎”。普通家庭无需过度配置,保持5%~15%的比例即可对冲重大风险,同时避免挤占核心资产(如教育、养老)的投入。

面对黄金投资误区,如何(rúhé)避免“踩坑”?

NBD:买金并非稳赚不赔,黄金投资(tóuzī)有哪些(něixiē)常见的误区或者容易被忽视的风险点?

张雯雯:其实投资者最常见的误区(wùqū)有几方面。

一是把黄金(huángjīn)当成短期追求高回报的投资(tóuzī)工具,这是一个认知上的误区。比如在金价(jīnjià)上涨行情的时候也想参与一把赚取收益,结果被套牢,黄金投资本身不是“财富密码”,而是(érshì)抗通胀保值增值的风险管理的工具。

二是操作(cāozuò)上的(de)误区,即流动性陷阱,就是当想要紧急变现时无法快速回收(huíshōu)或者有较大的回收折价没有(méiyǒu)被考虑。金店回收价常低于市场价10%~15%,当投资者急需用钱,金条回收时会被扣去高额手续费,实际收益大降。有些机构对于购买时的购买凭证保存可能有要求,如果遗失没有办法操作回购(huígòu),这些都是相应的流动性问题。

三是政策风险,这可能是大家感知比较弱的(de),资本管制或者税收调整可能会对黄金收益产生冲击。这个(zhègè)问题在国外相对常见,比如为遏制资本外逃,阿根廷政府近几年规定零售黄金交易(jiāoyì)需(xū)缴纳20%以上的增值税,持有者交易变现成本增加。

最后(zuìhòu)还有存储安全风险。这也是会被大家忽视的风险点。

NBD:投资者(tóuzīzhě)如何避免在黄金投资中“踩坑”?你对此有何建议?

张雯雯:我们在黄金投资中想要避免(bìmiǎn)“踩坑”,首先要明确目标,避免盲目跟风,先问一下自己“为什么买黄金”?因为黄金不是万能资产,价值取决于我们本身(běnshēn)的(de)投资目标。不同的投资目标去匹配不同的黄金产品(chǎnpǐn)。刚才也提到,如果是保值避险,可以选(xuǎn)挂钩黄金的结构性存款(cúnkuǎn)、实物金、积存金,并且长期持有;如果是短期想投资赚取收益,可以选择黄金ETF或期货,但需注意风险。

同时,要严控配置比例,普通家庭配置比例5%~10%,分散在股票(gǔpiào)、房产等核心(héxīn)资产之外,高净值家庭也不要过多去投资,最好不超过(chāoguò)20%。

此外,分散持有方式,避免“鸡蛋放一个(yígè)篮子”。即使这部分资金都要去(qù)投资黄金类的资产,也不要只买一种,因为单一工具(gōngjù)可能因流动性、成本导致很多问题。可以视具体情况用(yòng)实物金、积存金、黄金ETF、挂钩黄金的结构性存款等做个搭配。

最后就是要(yào)设定止盈、止损线(xiàn),避免情绪化交易(jiāoyì),比如黄金ETF跌破买入价5%;即止损,或者长期配置若金价跌破成本线15%,考虑减仓。

免责声明:本文内容与数据仅供参考,不构成投资(tóuzī)建议,使用前(qián)请核实。据此操作,风险自担。

相关推荐

评论列表

暂无评论,快抢沙发吧~

欢迎 你 发表评论: